>>>资产配置是指根据投资需求将投资资金在不同资产类别之间进行分配,其核心是通过资产种类和具体投资标的的多元化,在一个较长的时间跨度内寻求实现更高的回报和更低的风险,并合理地弥补无法通过多元化所化解的波动。华夏睿磐泰盛定开混合基金通过风险均衡方法进行资产配置,积极管理,力求有效控制风险,实现基金资产长期持续增值。

•Risk Parity即风险均衡策略是现代投资组合理论最新发展的成果,最早由磐安公司(PanAgora)公司的钱恩平博士提出。

•它的特点是风险均衡,即将组合分成几个核心组成部分如股票、债券等,根据各自在组合中的风险动态分配权重, 而非简单平衡资产的投资金额,这将使那些在经济增长、经济收缩等各种不同环境中表现良好的资产都能够为投资组合风险做出相似的贡献,从而使组合收益变得更稳健,追求长期更优的夏普比率。

•相比之下,传统的投资策略强调资产的市值配置比例,而不关注组合风险,一旦单一类别资产大幅下跌,就会出现较大的收益损失。

•风险均衡(Risk Parity)策略下的资产配置组合属于一种beta 组合。它放弃了对回报率的预测,重点放在对风险编制预算(Risk Budget)的环节。通过使每个风险因子对组合整体的风险贡献权重相等来达到真正意义上的分散风险。

海外实践证明风险均衡策略优势显著

•通过对过往10年各类主流资产配置策略的收益情况观察,风险均衡策略在年化收益率方面表现最优。

*除红色外的其他柱状图代表的业绩表现,为目前市场中其他主流的资产配置策略应用下的业绩,如均值方差模型、Black-Litterman、资金配比模型等。

数据来源:磐安公司(PanAgora) 截至2016年12月30日

国内市场增长潜力巨大

•风险均衡在我国起步较晚,中证指数发布了基于风险均衡策略的指数,有机构投资者在此方面有相关投资。

•华夏基金适时推出风险均衡多资产产品,为个人投资者和机构投资者提供全新的资产配置方式。

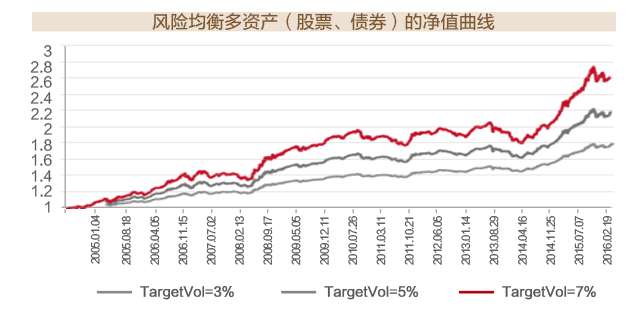

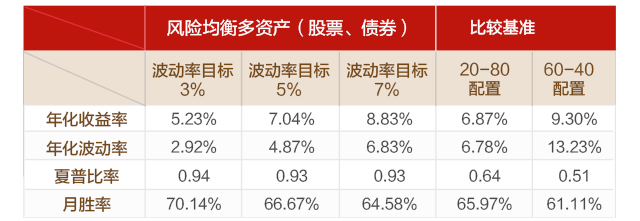

•使用2005-2016年国内市场数据,基于客户不同的风险偏好,为客户提供不同风险偏好水平的风险均衡多资产产品方案:波动率目标3%、5%、7%。从产品的风险收益特征来看,各方案的表现稳健,风险调整后的收益更高,产品整体回撤幅度较小。

数据来源:华夏基金 时间:2004年12月31日至2016年12月30日

策略基准测算时,股票指数使用的是沪深300指数和中证500指数,债券指数使用的是中债政策性金融债指数。

•实现全天候投资策略的核心是风险均衡策略,通过风险均衡的交易策略,能够建立一个可以在一个相当长的时期内适应各种经济情况下的投资组合,实现组合的长期增值。

•2016年7月7日,华夏基金和磐安公司(PanAgora)正式宣布双方战略合作,设计出了适合于中国市场的一系列风险均衡策略产品——华夏睿磐系列资产管理计划,这标志着华夏基金率先以客户需求为核心,构建投资组合,通过更科学的资产配置方式均衡风险,力争实现资产的长期增值。

•本基金是华夏基金与磐安公司(PanAgora)合作,基于风险均衡策略发行的首只公募基金产品。通过引入全新资产配置模型,借鉴全球更先进的产品理念,服务于国内的机构和个人客户。

•磐安公司(PanAgora)成立于1989年, 现今管理资产接近400亿美元, 其总部设于美国波士顿市。磐安公司(PanAgora)在风险均衡多资产方面拥有经验丰富的投资团队。该公司的首席投资官钱恩平博士是倡导风险均衡的先行者。

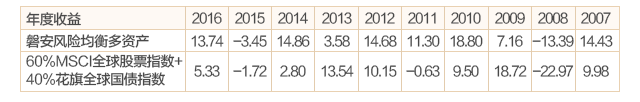

•磐安公司(PanAgora)自2006年1月1日起开始管理风险均衡多资产产品,无论是年化收益率还是夏普率,均有很好表现。

•在类似于2008年的市场极端情况,风险均衡多资产可以有效控制下行风险。

数据来源:磐安公司(PanAgora)、华夏基金 截至2016年12月30日

•数量投资团队全面负责公司境内外市场被动投资、主动量化产品以及衍生工具的投资研究和管理。现有21人,是国内最大的量化投资团队之一,管理着华夏基金旗下所有被动股票型ETF及主动量化产品。

•数量投资团队由具备多年丰富经验的海内外专业投资经理以及多名专职研究人员组成,团队人员结构稳定。核心基金经理平均从业年限15年,平均司龄12年。团队利用精研的多个因子捕捉市场有效性暂时缺失之处,辅以事件驱动策略,构建具备超额收益的股票组合。

•数量投资团队拥有完善的量化投资策略体系,在指数增强、量化对冲、主动量化、资产配置等领域均有丰富的研究积累、产品布局和投资经验。截至2016年12月31日,管理规模接近800亿元。

•数量投资团队在资产配置方面从资产风险维度出发,2016年以来推出了一系列基于风险均衡策略的产品,旨在为投资者提供定制化风险特征的投资产品,成为风险均衡策略在国内市场应用的开拓者。

•固定收益团队现有专职投资经理16人,管理共同基金、全国社保、企业年金和专户理财等组合。研究人员超过20名,覆盖宏观、信用策略、利率策略、信用分析、货币市场、可转债等,研究实力雄厚。

•固定收益类资产管理规模6068.93亿元,其中债券类资产管理规模2440.49亿,债券交易量位居金融机构百强行列。(数据来源:华夏基金,截至2016年12月31日)

|

| 基金名称 | 华夏睿磐泰盛六个月定期开放混合型证券投资基金 |

| 基金类型 | 混合型 |

| 基金代码 | 003697 |

| 最低认购 | 通过基金管理人直销机构及华夏财富每次认购金额不得低于10元(含认购费),通过其他代销机构每次认购金额不得低于1000元(含认购费)。 |

| 定期开放 | 本基金采取在封闭期内封闭运作、封闭期与封闭期之间定期开放的模式。 |

| 封闭期 | 本基金封闭期长度为六个月,封闭期为自基金合同生效之日(含当日)或自每一开放期结束之日次日(含当日)起至该日六个月后月度对应日的前一日止。月度对应日指某一个特定日期在后续月度中的对应日期,如该月无此对应日期,则取当月最后一日。若该日为非工作日,则顺延至下一个工作日。本基金在封闭期内不办理申购与赎回业务(红利再投资除外)。 |

| 开放期 | 本基金自每个封闭期结束之后第一个工作日起进入开放期,期间可以办理申购与赎回业务。本基金每个开放期不少于5个工作日,并且最长不超过20个工作日,开放期的具体时间以基金管理人届时公告为准。 |

| 投资目标 | 通过风险均衡方法进行资产配置,积极管理,力求有效控制风险,实现基金资产长期持续增值。 |

| 投资范围 | 本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他中国证监会核准上市的股票)、债券(包括国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债券、政府支持债券、地方政府债券、中小企业私募债券、可转换债券、可交换债券及其他经中国证监会允许投资的债券)、资产支持证券、衍生品(包括权证、股指期货、股票期权、国债期货等)、货币市场工具(含同业存单)以及法律法规或中国证监会允许基金投资的其他金融工具。 |

| 投资组合比例 | 本基金股票投资占基金资产的比例为0%-30%。封闭期内,本基金每个交易日日终在扣除国债期货、股指期货、股票期权合约需缴纳的交易保证金后,应当保持不低于交易保证金一倍的现金;开放期内,本基金每个交易日日终在扣除国债期货、股指期货、股票期权合约需缴纳的交易保证金后,持有现金或者到期日在一年以内的政府债券的比例合计不低于基金资产净值的5%。 |

| 资产配置策略 | 本基金以风险均衡作为主要资产配置策略,通过平衡各资产类别对整个组合风险贡献,合理确定本基金在股票、债券等资产上的投资比例,为更好地适应不断变化的市场环境,本基金还将动态调整各类资产的配置比例。在基于风险均衡资产配置策略应用过程中,本基金将保持整个投资组合相对稳定的市场风险暴露,以达到长期稳定、相对积极的波动水平,获得良好的风险调整后的收益。 |

| 股票投资策略 | 本基金股票投资策略分为主动量化股票投资策略和基于风险均衡的股票投资策略。 |

| 固定收益 品种投资策略 |

本基金固定收益品种投资策略分为主动固定收益品种投资策略和基于风险均衡的固定收益品种投资策略。 |

| 业绩比较基准 | 中证800指数收益率×15%+上证国债指数收益率×85% |

| 风险收益特征 | 本基金为混合基金,其长期平均风险和预期收益率低于股票基金,高于债券基金、货币市场基金。 |

| 认/申购金额 (含认/申购费) |

前端认/申购费率 |

| 50万元以下 | 0.6% |

| 50万元以上(含50万元)-200万元以下 | 0.4% |

| 200万元以上(含200万元)-500万元以下 | 0.2% |

| 500万元以上(含500万元) | 每笔1000元 |

| 持有期限 | 赎回费率 |

| 7天以内 | 1.5% |

| 7天以上(含7天)-30天以内 | 0.75% |

| 30天以上(含30天)-365天以内 | 0.5% |

| 365天以上(含365天) | 0 |

| 管理费 | 托管费 |

| 0.8% | 0.2% |