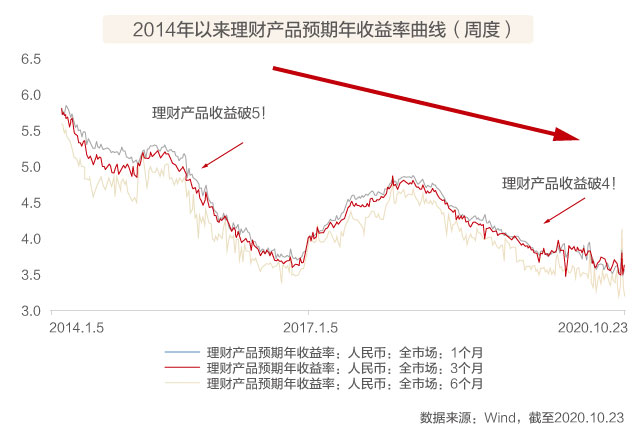

理财产品、信托产品收益率持续下行,传统理财产品刚性兑付的托底逐步打破。

●固收+产品在债券资产投资的基础上,小比例灵活投资权益资产,以动态资产配置追求提升长期收益。

●固收+”投资策略旨在获得稳定固定投资收益的同时,通过配置权益资产来博取业绩弹性。

●华夏基金2008年3月布局华夏希望(二级债基),深耕“固收+”领域已超12年。

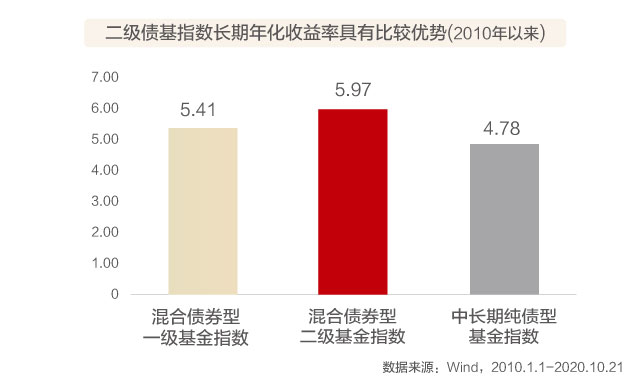

●华夏基金债券基金业绩整体保持行业领先,旗下“固收+”产品线长期业绩亮眼。

●华夏基金旗下主动管理债券基金收益率位列全市场TOP3。

公司排名源于银河证券《基金管理人债券投资主动管理能力评价汇总表(算术平均)》,评价时间为2020.1.1-2020.9.30,华夏基金参评债券基金数量为25只,算数平均收益率为3.31%。

基金产品排名与评价结果来自银河证券,截至2020.9.30,基金评价结果不构成对未来基金表现的预测和投资基金的建议。

●固收打底 追求稳健

具体投资中以风险相对较低、流动性相对较好的固定收益类产品为主,力争做到严控回撤。

●权益增强 提升收益

在严格控制风险的情况下,充分捕捉震荡市行情下股票市场结构性机会,增强基金组合收益。

●低利率环境 理财优选

理财产品收益率持续下行,相较于传统产品,二级债基有望成为更优选择。

●金牛基金基金经理管理

柳万军先生具有丰富的债券市场研究和投资管理经验,其管理的华夏安康信用优选获金牛基金、明星基金称号。

中国基金报由证券时报主办。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证;基金评价结果并不是对未来表现的预测,也不应视作投资基金的建议。

华夏基金管理有限公司成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一。截至2020年9月30日,华夏基金母公司及子公司管理资产规模超过1.4万亿元,服务超1.5亿户个人投资者以及近5.7万户机构客户,服务全国社保、企业年金及专户客户以及欧美亚多个国家和地区的主权基金、央行、养老金、银行、资产管理公司、证券公司等境外机构客户。(数据来源:华夏基金,截至2020年9月30日)

华夏基金在业内最早提出了“研究创造价值”的投资理念,吸收了大批海内外专业人士,选拔了知名高校的优秀人才,构建了精英荟萃的投研平台,投研决策和风控机制成熟,打造了业内规模领先、优秀的投资团队。投研人员约200人,实现了全行业覆盖,在业内处于领先地位。

华夏基金固定收益投资研究团队设机构债券投资部、固定收益部、现金管理部负责固定收益投资工作。机构债券投资部负责机构客户委托的各类组合的债券投资工作。 固定收益部和现金管理部负责公司管理的债券型和货币型公募基金投资管理工作及固定收益研究工作。固收团队管理共同基金、全国社保、企业年金和专户理财等组合。同时设立了专职债券投资经理与分析师团队,覆盖宏观、信用策略、利率策略、信用分析、货币市场、可转债等,研究实力雄厚。

| 基金名称 | 华夏鼎清债券型证券投资基金 |

| 基金简称 | 华夏鼎清债券 |

| 基金类别 | 债券型 |

| 基金代码 | A类 010014;C类 010015 |

| 投资目标 | 在严格控制风险的前提下,综合考虑基金资产的收益性、安全性、流动性,通过积极主动地投资管理,合理配置债券等固定收益类资产和权益类资产,追求基金资产的长期稳健增值。 |

| 投资范围 | 本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板及其他中国证监会核准或注册上市的股票)、债券(包括国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、地方政府债券、证券公司短期公司债券、政府支持债券、政府支持机构债券、可转换债券(含可分离交易可转债)、可交换债券)、资产支持证券、货币市场工具(含同业存单)、国债期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。 |

| 投资比例 | 本基金投资于债券的比例不低于基金资产的80%,投资于股票等权益类资产的比例不超过基金资产的20%。每个交易日日终在扣除国债期货合约需缴纳的交易保证金后,保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。其中,现金不包括结算备付金、存出保证金和应收申购款等。 |

| 投资策略 |

1、资产配置策略 基金根据宏观经济运行状况、政策形势、利率走势、信用状况等的综合判断,并结合各大类资产的估值水平和风险收益特征,在基金合同规定的范围内决定各类资产的配置比例,并随着各类资产风险收益特征的相对变化,适时进行动态调整。 2、债券类属配置策略 本基金将根据对政府债券、信用债等不同债券板块之间的相对投资价值分析,确定债券类属配置策略,并根据市场变化及时进行调整,从而选择既能匹配目标久期、同时又能获得较高持有期收益的类属债券配置比例。 3、久期管理策略 本基金将根据对利率水平的预期,在预期利率下降时,增加组合久期,以较多地获得债券价格上升带来的收益,在预期利率上升时,减小组合久期,以规避债券价格下降的风险。 此外,还包含收益率曲线策略、信用债券投资策略、股票投资策略、国债期货投资策略、证券公司短期公司债券投资策略、资产支持证券投资策略,详见《招募说明书》等法律文件。 |

| 业绩比较基准 | 中债综合指数收益率×80%+沪深300指数收益率×20% |

| 风险收益特征 | 本基金为债券型基金,其长期平均风险和预期收益率低于股票型基金、混合型基金,高于货币市场基金。基金风险等级为R2(中低风险)。 |

A类份额认购费用:

| 认购金额 | 认购费率 |

| 50万元以下 | 0.60% |

| 50万元以上(含50万元)-200万元以下 | 0.40% |

| 200万元以上(含200万元)-500万元以下 | 0.20% |

| 500万元以上(含500万元) | 每笔1000.00元 |

C类份额无认购费用

A类份额申购费用:

| 申购金额 | 申购费率 |

| 50万元以下 | 0.80% |

| 50万元以上(含50万元)-200万元以下 | 0.60% |

| 200万元以上(含200万元)-500万元以下 | 0.40% |

| 500万元以上(含500万元) | 每笔1000.00元 |

C类份额无申购费用

A、C类份额赎回费用:

| 持有期限 | 赎回费率 |

| 7天以内 | 1.50% |

| 7天以上(含7天)-30天以内 | 0.10% |

| 30天以上(含30天) | 0 |

所收取的赎回费全部归入基金资产。

| 管理费 | 托管费 | A类基金份额销售服务费 | C类基金份额销售服务费 |

| 0.70% | 0.20% | 0 | 0.40% |

注:在认/申购费按金额分档的情况下,如果投资者多次认/申购,认/申购费适用单笔认/申购金额所对应的费率。