多重投资机遇

重点投资领域

产品亮点

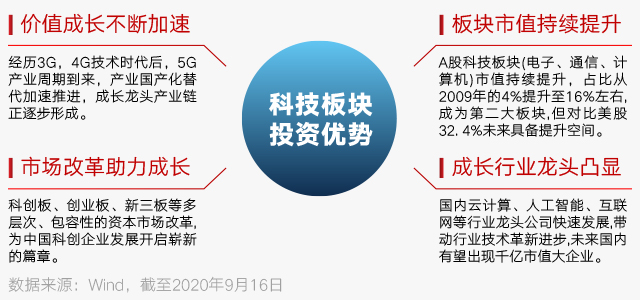

·聚焦成长股投资:本基金为科技类的成长风格,从经济增长长期规律和全球视野出发,深耕产业趋势与精选个股,关注行业基本面边际变化进行配置判断与机遇把握。

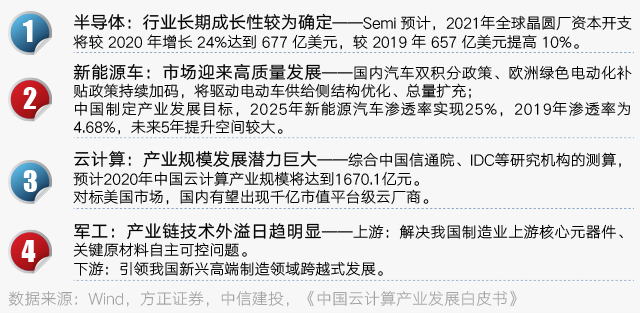

·专注创新驱动:专注科技创新领域,聚焦云计算、新能源车、半导体、军工等科技成长类产业,力争把握科技成长板块的长期投资机遇。

·精选龙头公司:国内众多科技领域正在呈现强者恒强的趋势,龙头企业保持同比高增长,行业优势地位不断得到巩固,本基金将重点聚焦在景气程度向好的龙头个股。

·可参与港股投资:本基金可参与港股优质科技公司的投资,随着优质内地科技公司登陆港股,以及美股中概股回归,香港市场的科技股正在迎来更好的投资机遇。

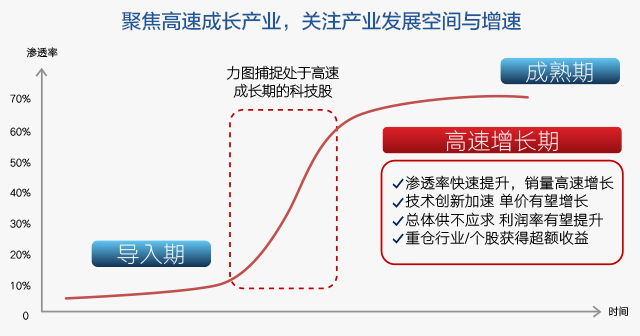

·专业投资策略:行业分散,个股集中,控制回撤。以个股为主,随着优质标越来越多,力求捕捉长期成长股;行业配置为辅,行业赛道也很重要,追求整个创新周期存在的机会。

投资策略

科技股主要关注要点:

·重视行业、赛道的选择;

·重视个股管理层进化;

·分阶段看科技行业。

| 产品名称 | 任职日期 | 任职收益 | 任职年化收益 |

|---|---|---|---|

| 华夏经济转型 | 2017.01.06 | 125.03% | 23.04% |

| 华夏科技成长 | 2019.03.05 | 78.43% | 39.13% |

| 华夏科技创新A | 2019.05.06 | 107.50% | 58.56% |

注:数据来自华夏基金,托管行复核,收益情况截至2020-12-3,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。其中华夏科技创新自2019-6-10起与周克平共同管理,华夏经济转型张帆先生于2017-1-6起开始管理本产品,其中2017-1-6至2018-7-24与彭海伟共同管理。华夏经济转型业绩比较基准:沪深300指数收益率*90%+上证国债指数收益率*10%,张帆任职期间业绩比较基准收益45.88%;华夏科技成长业绩比较基准:中证TMT产业主题指数收益率*70%+中证港股通TMT主题指数收益率*20%+上证国债指数收益率*10%,张帆任职期间业绩比较基准收益30.05%;华夏科技创新业绩比较基准:中国战略新兴产业成份指数收益率*70%+上证国债指数收益率*30%,张帆任职期间业绩比较基准收益49.92%。华夏创新驱动于2020-10-27成立,截止2020-12-3成立不足半年,暂未披露定期业绩表现。华夏经济转型:2018年回撤仅-10.33%,远远优于同期业绩基准(-22.52%)、偏股混合型基金指数(-23.58%)、沪深300(-25.31%)

华夏基金管理有限公司成立于1998年4月9日,是经中国证监会批准成立的首批全国性基金管理公司之一。截至2020年9月30日,华夏基金母公司及子公司管理资产规模超过1.4万亿元,服务超1.5亿户个人投资者以及近5.7万户机构客户,服务全国社保、企业年金及专户客户以及欧美亚多个国家和地区的主权基金、央行、养老金、银行、资产管理公司、证券公司等境外机构客户。(数据来源:华夏基金,截至2020年9月30日)

华夏基金在业内最早提出了“研究创造价值”的投资理念,吸收了大批海内外专业人士,选拔了知名高校的优秀人才,构建了精英荟萃的投研平台,投研决策和风控机制成熟,打造了业内规模领先、优秀的投资团队。投研人员约200人,实现了全行业覆盖,在业内处于领先地位。

| 基金名称 | 华夏新兴成长股票型证券投资基金 |

| 基金简称 | 华夏新兴成长股票 |

| 基金类别 | 股票型投资基金 |

| 基金代码 | A类:010680 C类:010681 |

| 投资目标 | 在严格控制风险的前提下,力求实现基金资产的长期稳健增值。 |

| 投资范围 | 本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括中小板、创业板、存托凭证及其他中国证监会注册或核准上市的股票)、港股通标的股票、债券(包括国内依法发行和上市交易的国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债券、政府支持债券、地方政府债券、可转换债券、可交换债券及其他经中国证监会允许投资的债券)、股指期货、国债期货、股票期权、资产支持证券、货币市场工具(含同业存单)以及法律法规或中国证监会允许基金投资的其他金融工具。本基金可根据相关法律法规和《基金合同》的约定,参与融资业务。本基金的投资组合比例为:股票投资占基金资产的比例为80%-95%,港股通标的股票投资占股票资产的比例为10%-50%;基金投资于新兴成长主题相关的证券资产占非现金基金资产的比例不低于80%;每个交易日日终在扣除股指期货、国债期货、股票期权合约需缴纳的交易保证金后保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。其中,现金不包括结算备付金、存出保证金、应收申购款等。 |

| 主要投资策略 | 主要投资策略包括资产配置策略、股票投资策略、债券投资策略、资产支持证券投资策略、股指期货投资策略、股票期权投资策略、国债2/4期货投资策略等。股票投资策略方面,本基金重点投资于新兴产业中具备较高成长性的上市公司。其中,新兴产业是指随着新的科研成果和新兴技术的诞生,以及社会产业升级、居民生活习惯变更而出现并应用的新的经济部门或行业,这类行业关系到国民经济社会发展和产业结构优化升级,具有全局性、长远性、导向性和动态性特征。具体而言,新兴产业主要包括信息技术、高端装备制造、智能制造、新材料、节能环保、新能源汽车、智能汽车、生物医药等科技创新相关行业,以及文化传媒、线上消费、商贸零售、教育旅游等消费升级相关行业。在产业政策不断调整、经营模式变更优化、新产品研发升级等多种因素驱动下,部分传统行业也将获得新一轮增长动力,因此本基金也可将这类传统行业纳入新兴产业范畴。 |

| 投资组合比例 | 股票投资占基金资产的比例为80%-95%,港股通标的股票投资占股票资产的比例为10%-50%;基金投资于新兴成长主题相关的证券资产占非现金基金资产的比例不低于80%;每个交易日日终在扣除股指期货、国债期货、股票期权合约需缴纳的交易保证金后保持不低于基金资产净值5%的现金或者到期日在一年以内的政府债券。其中,现金不包括结算备付金、存出保证金、应收申购款等。 |

| 业绩比较基准 | 中证800指数收益率*65%+中证港股通综合指数收益率×25%+银行活期存款利率(税后)*10% |

| 风险收益特征 | 本基金为股票型基金,80%-95%的基金资产投资于股票,其预期风险和预期收益高于混合型基金、债券型基金与货币市场基金,属于中风险品种。本基金还将通过港股通渠道投资于香港证券市场,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还将面临汇率风险、香港市场风险等特殊投资风险。 |

(1)投资者在认/申购A类基金份额时需交纳前端认/申购费,具体如下:

| 认购金额(含认购费) | 前端认购费率 |

| 认购金额 <50万元 | 1.20% |

| 50万元 ≤认购金额 <200万元 | 0.80% |

| 200万元 ≤认购金额 <500万元 | 0.50% |

| 认购金额 ≥ 500万元 | 1000元/笔 |

| 认购金额(含认购费) | 前端认购费率 |

| 认购金额 <50万元 | 1.50% |

| 50万元 ≤认购金额 <200万元 | 1.20% |

| 200万元 ≤认购金额 <500万元 | 0.80% |

| 认购金额 ≥ 500万元 | 1000元/笔 |

(2)C类不收取认/申购费。

A、C类份额赎回费用:

| 持有期限 | A类赎回费率 | C类赎回费率 |

| 7天以内 | 1.50% | 1.50% |

| 7天以上(含7天)-30天以内 | 0.75% | 0.50% |

| 30天以上(含30天)-365天以内 | 0.50% | 0 |

| 365天以上(含365天) | 0 | 0 |

| 管理费 | 托管费 |

| 1.50% | 0.25% |

| A 类基金份额销售服务费 | C 类基金份额销售服务费 |

| 0 | 0.70% |